«Роснефть» приобрела 49% Essar Oil Limited, получив долю в высокотехнологичном нефтеперерабатывающем заводе (НПЗ) «Вадинар» - одном из мощнейших подобных предприятий Индии. Сделка позволит российской компании выйти на высокопремиальные рынки Азиатско-Тихоокеанского региона (АТР) и Юго-Восточной Азии, а также, по мнению аналитиков, поможет в 2018 году увеличить чистую прибыль на 500 млн долл.

«Роснефть» успешно завершила стратегическую сделку по приобретению 49,13% акций Essar Oil Limited (EOL) у Essar Energy Holdings Limited и аффилированных с ней компаний, говорится в сообщении компании, в котором отмечается, что ценовые параметры соответствуют ранее подписанным обязывающим документам. Одновременно о событии объявил консорциум международных инвесторов, в который входят Trafigura и UCP. Таким образом, «Роснефть» приобрела долю в высокотехнологичном нефтеперерабатывающем заводе «Вадинар» в штате Гуджарат мощностью 20 млн т, с глубиной переработки в 95,5%, с индексом Нельсона 11,8, который обладает всей необходимой инфраструктурой, например, в периметр сделки вошли глубоководный порт, нефтяной терминал и электростанция.

Кумулятивный рост ВВП Индии в 2013–2016 годах составил 29,8%, и потому закрытие сделки позволило «Роснефти» выйти на один из наиболее динамично развивающихся мировых рынков. Кроме того, это позволяет компании развивать международный трейдинг и выходить на высокопремиальные рынки Азиатско-Тихоокеанского региона и Юго-Восточной Азии.

«С сегодняшнего дня начинается новый этап в жизни EOL, – заявил главный исполнительный директор «Роснефти» Игорь Сечин. – Совместно с нашими партнерами мы намерены существенно повысить финансовые показатели предприятия и в среднесрочной перспективе одобрить стратегию по развитию активов. Закрытие сделки знаменательно и для «Роснефти» – компания вышла на высокоперспективный и быстрорастущий рынок АТР. Приобретение доли в НПЗ «Вадинар» создает уникальные синергетические возможности с существующими активами «Роснефти» и будет способствовать росту эффективности поставок в другие страны региона».

«Я поздравляю «Роснефть», Trafigura и UCP с инвестициями в бизнес мирового класса, созданием которого мы гордимся, – сказал основатель Essar Шаши Руйа. – Для Essar закрытие этой знаменательной сделки открывает новую фазу роста по всему портфолио нашего бизнеса, что означает и значительные перспективы для стабильного развития Индии».

По расчетам «Роснефти», доля была приобретена в активе со значительным потенциалом развития. НПЗ «Вадинар» обладает большой гибкостью по сырью, более половины от всего перерабатываемого сырья – тяжелые сорта нефти. При этом конфигурация завода является одной из наиболее технологически сложных в АТР и имеет значительные перспективы по расширению для развития нефтехимического производства. Наличие всей необходимой инфраструктуры, а также доли в добычных проектах в Венесуэле и заключенные поставочные контракты с PDVSA позволят «Роснефти» получить значительную операционную синергию и усилить экономическую эффективность деятельности НПЗ. Еще одним источником синергии станут кросс-поставки нефтепродуктов на рынки АТР, уверены в «Роснефти». Нужно также отметить, что EOL обладает обширной розничной сетью более чем из 3,5 тыс. заправочных станций по всей Индии, работающих под брендом Essar. Этот канал реализации дополнительно повышает операционные и финансовые показатели актива благодаря стабильно растущему внутреннему спросу на продукцию со значительной добавленной стоимостью и выбранной стратегии розничной экспансии (EOL стремится увеличить текущее количество АЗС с более чем 3500 до 5500 в среднесрочной перспективе).

«НПЗ «Вадинар» представляет собой крупномасштабный нефтеперерабатывающий завод высокой сложности (индекс Нельсона – 11,8), который должен увеличить объем переработки «Роснефти» примерно на 7%, – оценивают события эксперты UBS. – Кроме того, сделка открывает для «Роснефти» быстрорастущий индийский рынок и позволит выстроить трейдинговый бизнес в регионе. В целом «Роснефть» в последние годы активно совершенствует управление своим портфелем активов. Мы оцениваем вклад в чистую прибыль «Роснефти» на уровне 500 млн долл., или в районе 6% от данного показателя с 2018 года. Мы полагаем, что дополнительный потенциал лежит в оптимизации поставок сырой нефти».

«Выход на розничный рынок Индии может оказаться своевременным, поскольку потребление нефтепродуктов возобновило рост после перерыва, связанного с денежной реформой, и происходит либерализация внутреннего рынка моторного топлива и СУГ (сжиженного углеводородного газа. – «НГ»)», – считают представители «Уралсиба».

Варианты развития актива включают строительство установки для каталитического крекинга остаточного сырья и производства полипропилена. Кроме того, разработан высокорентабельный проект увеличения производительности НПЗ на 4 млн т в год. Этот проект может быть осуществлен посредством внешнего финансирования и с минимальным использованием оборотного капитала EOL. По оценке компании, это не потребует дополнительных инвестиций со стороны акционеров. Осуществление проекта возможно в 2017–2022 годах. А долгосрочный план в целом предусматривает удвоение производительности нефтеперерабатывающего завода и строительство нефтехимического завода.

Сегодня самое время для долгосрочных инвестиций в Индию. По данным МВФ, в следующем году рост ВВП здесь достигнет 7,7%, что сразу сделает Индию страной с самой быстрорастущей экономикой. Во-вторых, прогнозируется серьезный рост объемов продаж автомобилей, что может означать повышение спроса на нефть, который уже сейчас растет примерно на 10% в год. Последние исследования показали, что на этапах особенно быстрого роста доля автовладельцев увеличивается в два раза быстрее, чем ВВП на душу населения. В результате это даст Индии 10-процентную долю мирового автопарка и более чем 10% общемирового спроса на нефть.

«Роснефть», которая недавно продала индийским госкомпаниям доли в двух месторождениях в Восточной Сибири, вместе с Trafigura и UCP Ильи Щербовича покупает Essar Oil - второй крупнейший НПЗ в Индии. Сделка создает «уникальные» возможности для поставок в Азию, заявил Игорь Сечин

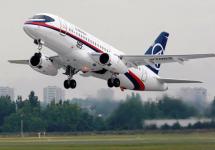

Нефтеперерабатывающий завод Essar Oil в западном штате Гуджарат, Индия (Фото: Reuters/Pixstream)

Завод для «Роснефти»

«Роснефть», голландский нефтетрейдер Trafigura, один из крупнейших продавцов ее нефти, и фонд UCP Ильи Щербовича (в 2012-2013 годах входил в совет директоров «Роснефти») подписали договоры о покупке 98% Essar Oil у Essar Energy Holdings и аффилированных с ней компаний, принадлежащих братьям-миллиардерам Шаши и Рави Руйя. Об этом говорится в сообщении Essar. «Роснефть» приобретает 49%, уточняет ее пресс-служба. А консорциум во главе с Trafigura и UCP — еще 49%, сообщили компании.

О сделке было объявлено в субботу, 15 октября, в присутствии президента России Владимира Путина и индийского премьер-министра Нарендры Моди в рамках саммита БРИКС в Гоа.

Essar Oil владеет вторым по величине в Индии частным нефтеперерабатывающим заводом (НПЗ, мощность — 20 млн т в год, 9% местного рынка), нефтехранилищем «мирового уровня», портом и развитой инфраструктурой для импорта и экспорта нефти и нефтепродуктов, расположенными недалеко от города Вадинар, а также сетью из более 2,7 тыс. АЗС в Индии, указано в сообщениях Trafigura и UCP. Многопрофильная группа Essar решила монетизировать один из своих ключевых активов после того, как «Роснефть» и другие иностранные компании «проявили большой интерес» к покупке доли в Essar Oil, говорится в сообщении компании. Средства от сделки позволят группе сократить почти на 50% задолженность, которая составляет около $13 млрд.

В консорциум Trafigura и UCP также вошла одна из структур Essar, три компании заключили «стратегическое партнерство», сообщили их пресс-службы. Trafigura и UCP получат в Essar Oil примерно по 24%, а структура Essar — около 1%, следует из их сообщений. Так структурирована сделка, братья Руйя решили оставить себе небольшую долю в компании, пояснил РБК источник, близкий к одному из участников сделки.

Общая «стоимость приобретения» 100% Essar Oil (с учетом долга) составит $12,9 млрд, сообщает пресс-служба «Роснефти». В $10,9 млрд оценили Essar Oil с НПЗ и сетью АЗС и еще в $2 млрд — порт в Вадинаре и сопутствующую инфраструктуру, уточняет Essar. По данным Reuters , долг Essar Oil составляет $4,7 млрд, то есть за 100% партнеры должны были заплатить $8,2 млрд. В сообщении Essar указано, что сделка будет полностью денежной.

Акции Essar Oil оценили примерно в $5,8 млрд — столько компания стоила на бирже перед делистингом, сказал журналистам на брифинге директор Essar Group Прашант Руйя (сын одного из основных владельцев группы — Шаши Руйя). Таким образом, с учетом порта индийские активы обойдутся в $7,8 млрд. Исходя из этой суммы, «Роснефть» заплатит около $3,8 млрд за 49%, а Trafigura и UCP — по $1,9 млрд. В сообщении российской госкомпании отмечается, что цена этого пакета будет определена «исходя из фактического значения чистого долга и чистого оборотного капитала в момент закрытия сделки». Ожидается, что за свой пакет «Роснефть» заплатит около $3,5 млрд, пояснил ее представитель. Это подтвердил предправления ВТБ Андрей Костин, ВТБ выступил консультантом продавцов — группы Essar, передает Bloomberg . ВТБ также предоставит Essar еще $3,9 млрд на реструктуризацию задолженности, добавил он. «Это крупнейшая инвестиция в истории Индии», — Костин (цитата по ТАСС).

Для «Роснефти» покупка доли в индийской компании — «историческое событие», заявил Сечин (его слова приводятся в сообщении компании): она выходит на один из самых перспективных и быстрорастущих рынков мира. По Международного энергетического агентства, Индия является мировым лидером по темпам роста потребления нефти и по итогам 2016 года станет третьим крупнейшим покупателем, обойдя Японию. Эта сделка создает «уникальные синергетические возможности» как для уже имеющихся активов «Роснефти», так и для планируемых проектов «Роснефти» и открывает перспективы для роста эффективности поставок на рынки других стран Азиатско-Тихоокеанского региона, таких как Индонезия, Вьетнам, Филиппины, Австралия, добавил руководитель российской госкомпании.

Основными источниками синергии станут возможность переработки тяжелой нефти из Венесуэлы, соглашение о поставках которой «Роснефть» заключила с PDVSA летом 2016 года (ежегодно она планирует поставлять 10 млн т венесуэльской нефти на НПЗ Essar Oil в течение десяти лет), а также кросс-поставки нефтепродуктов на рынки Азии, что позволит усилить экономическую эффективность деятельности индийского нефтеперерабатывающего завода, поясняется в сообщении компании. На уточняющие вопросы в пресс-службе «Роснефти» не ответили.

Представитель Trafigura Виктория Дикс сказала РБК, что покупка осуществляется с привлечением заемного банковского финансирования (под залог акций НПЗ) и собственных средств. По данным индийского NDTV, Trafigura получила кредит на эту сделку от ВТБ и позже может продать свою долю в Essar Oil (24%) «Роснефти». Глава ВТБ Андрей Костин заявил, что банк не предоставлял кредитов на сделку ни Trafigura, ни «Роснефти». Дикс и представитель «Роснефти» не комментируют вопрос о опционе на продажу акций Essar Oil. А источник, близкий к одному из участников сделки, утверждает, что опциона на продажу нет ни у Trafigura, ни у UCP. Представитель UCP отказалась от комментариев.

Эта сделка показывает, как крупнейшие нефтедобывающие страны вкладываются в НПЗ за рубежом, чтобы гарантировать спрос своей продукции на фоне интенсивной борьбы за долю рынка между странами — членами ОПЕК и не выходящими в консорциум производителями, пишет Bloomberg . Точно так же Saudi Aramco из Саудовской Аравии покупает доли в заводах по всему миру — от Индонезии до США.

Миллиарды из Индии

В рамках саммита БРИКС «Роснефть» также подписала соглашение «о подготовке к закрытию сделки» по продаже индийской ONGC дополнительных 11% «Ванкорнефти» примерно за $930 млн, сообщила российская компания в субботу. Эту сделку уже одобрили правительственная комиссия по иностранным инвестициям в Россию и комитет по экономике правительства Индии, ее планируется завершить до конца октября.

ONGC купила первые 15% «Ванкорнефти» в мае за $1,27 млрд, а 5 октября «Роснефть» продала еще 23,9% своей «дочки» консорциуму индийских компаний, состоящему из Oil India, Indian Oil Corporation и Bharat Petroresources, примерно за $2,02 млрд.Таким образом, в ходе серии сделок всего за полгода «Роснефть» продала 49% «Ванкорнефти» за $4,22 млрд, сохранив за собой контроль. «Роснефть» в сжатые сроки завершает реализацию проекта по созданию уникального международного энергетического хаба на базе Ванкорского кластера, говорится в сообщении компании.

«Ванкорнефть» разрабатывает крупнейшее из месторождений, введенных в эксплуатацию в России за последние 25 лет: на 1 января 2016 года его запасы нефти составили 265 млн т нефти и конденсата, 88 млрд куб. м газа. В 2015 году на месторождении добыто 22 млн т нефти и 8,7 млрд куб. м газа.

Газ для Индии

На полях саммита БРИКС предправления «Газпрома» Алексей Миллер и управляющий директор Engineers India Санджай Гупта подписали меморандум о взаимопонимании, который «отражает заинтересованность сторон в совместном исследовании маршрутов поставок трубопроводного газа из России и других стран в Индию», сообщила пресс-служба «Газпрома». Для реализации этого меморандума стороны сформируют рабочую группу.

«Убежден, «Газпром» и индийские компании имеют значительные перспективы взаимовыгодного сотрудничества в газовой сфере», — заявил Миллер. По его словам, потребление газа Индии по итогам 2015 года составило 56,5 млрд куб., при этом собственная добыча снижается, а доля импорта «динамично» растет. Потребность в импорте газа только до 2022 года увеличится втрое, а до 2030 года — уже более чем в шесть раз, сказал он.

На российско-индийских переговорах «речь шла о поставках не только трубопроводного, но и сжиженного газа, о второй очереди проекта «Арктик СПГ-2» НОВАТЭКа, добавил министр энергетики Александр Новак. Россия приглашает индийские компании к участию не только в капитале «Арктик СПГ-2», но и в поставках сжиженного природного газа (СПГ) для Индии, уточнил он.

Этому же консорциуму в начале октября «Роснефть» долю еще в одном проекте в Восточной Сибири — 29,9% «Таас-Юрях Нефтегазодобычи», разрабатывающей Среднеботуобинское нефтегазоконденсатное месторождение, — за $1,12 млрд.

К тому же «Роснефть» и расширенный консорциум, состоящий уже из пяти индийских госкомпаний (Oil India, Indian Oil Corporation, Bharat Petroresources, ONGC и Hindustan Petroleum Corporation), заявили о намерении расширить сотрудничество в России: они намерены в ближайшее время приступить к переговорам о возможном приобретении долей в Сузунском, Тагульском и Лодочном месторождениях, которые также принадлежат российской компании. Эти три месторождения рассматриваются как «единый актив», говорится в ее сообщении.

«Роснефть» закрыла сделку по приобретению 49% нефтеперерабатывающего завода (НПЗ) в Индии. Таким образом компания выходит на перспективный и быстрорастущий рынок нефтепродуктов Азиатско-Тихоокеанского региона. Сделка увеличит объем нефтепереработки компании на 7%, подсчитали аналитики для «Известий». А вклад в чистую прибыль «Роснефти» на 2018 год может достигнуть $500 млн.

Нефтеперерабатывающий завод Essar Oil Limited (EOL) обладает мощностью 20 млн т в год, глубина его переработки - 95,5%. Более половины от всего перерабатываемого сырья - тяжелая нефть. Аналогичную долю в 49,13% НПЗ 21 августа приобрел консорциум международных инвесторов, в который входят международный трейдер Trafigura и инвестиционный фонд UCP. 2% остались у миноритарных акционеров. Кроме НПЗ в структуру сделки вошли розничный бизнес, глубоководный порт, резервуары и электростанция.

Конфигурация НПЗ является одной из наиболее технологически сложных в Азиатско-Тихоокеанском регионе и имеет значительные перспективы по расширению для развития нефтехимического производства, считают в «Роснефти».

EOL обладает обширной розничной сетью более чем из 3,5 тыс. заправочных станций по всей Индии, которые работают под брендом Essar. Наличие данного канала реализации дополнительно повышает операционные и финансовые показатели актива, - добавили в компании.

Приобретение доли в индийском НПЗ создает «уникальные синергетические возможности с существующими активами «Роснефти» и будет способствовать росту эффективности поставок в другие страны региона», заявил главный исполнительный директор компании Игорь Сечин по итогам сделки, закрытой 21 августа.

Аналитики, опрошенные «Известиями», подсчитали, что рост чистой прибыли в 2018 году с учетом приобретенного НПЗ может составить $400–500 млн.

Мы оцениваем вклад в чистую прибыль «Роснефти» на уровне $500 млн, или порядка 6% от данного показателя, начиная с 2018 года. Мы полагаем, что дополнительный потенциал лежит в оптимизации поставок сырой нефти, - заявили в банке UBS.

Также аналитики UBS подсчитали, что индийский НПЗ должен увеличить общий объем переработки «Роснефти» примерно на 7%.

Кроме того, сделка открывает для «Роснефти» быстрорастущий индийский рынок и позволит выстроить трейдинговый бизнес в регионе, - заявили в банке.

Выход на розничный рынок Индии может оказаться своевременным, поскольку потребление нефтепродуктов возобновило рост после перерыва, связанного с денежной реформой, и происходит либерализация внутреннего рынка моторного топлива и сжиженного углеводородного газа, считают аналитики «Уралсиба».

Рынок нефтепродуктов в Индии - один из наиболее динамично развивающихся мировых рынков: кумулятивный рост ВВП Индии в 2013–2016 годах составил 29,8%, подсчитал член комитета Торгово-промышленной палаты России по энергетической стратегии Рустам Танкаев.

Активы такого масштаба и качества редко доступны на рынке, что делает эту сделку уникальной и ценной, - резюмировал эксперт.

По его словам, наличие всей необходимой инфраструктуры у НПЗ, доли в добычных проектах в Венесуэле и контракты на поставку нефти с венесуэльской госкомпанией PDVSA позволят «Роснефти» получить значительную операционную синергию и усилить экономическую эффективность деятельности НПЗ.

НПЗ «Вадинар» стал выгодным приобретением для консорциума международных инвесторов во главе с «Роснефтью». Фото пресс-службы ПАО «НК «Роснефть»Российская компания закрыла сделку по приобретению 49% акций Essar Oil

Крупнейшая российская нефтяная компания успешно закрыла стратегическую сделку по приобретению 49,13% акций Essar Oil Limited (EOL) у Essar Energy Holdings Limited и аффилированных с ней компаний. Одновременно о закрытии сделки по приобретению 49,13% EOL объявил консорциум международных инвесторов, в который входят европейский трейдер Trafigura и инвестиционная группа UCP. Оставшиеся 2% EOL принадлежат частным акционерам. Эксперты сообщают, что ценовые параметры сделки соответствуют ранее подписанным обязывающим документам.

Как отмечает Financial Times, «консорциум преодолел все препятствия, связанные с индийскими регуляторами и кредиторами, и завершил сделку, которая станет крупнейшей на сегодняшний день прямой иностранной инвестицией в Индию». Это означает, что российская компания пришла в эту страну всерьез и надолго.

Уникальная сделка

Закрытие сделки позволило «Роснефти» выйти на один из наиболее динамично развивающихся мировых рынков. Достаточно сказать, что кумулятивный рост ВВП Индии в 2013-2016 годах составил 29,8%. «Роснефть» приобрела долю в первоклассном активе со значительным потенциалом развития. Мощность переработки нефтеперерабатывающего завода «Вадинар» в настоящее время составляет 20 млн тонн в год.

По объемам переработки данный НПЗ является вторым в Индии (в день завод может перерабатывать 400 тысяч баррелей сырой нефти), а по уровню технологической сложности входит в десятку лучших заводов мира (индекс сложности Нельсона — 11,8). НПЗ обладает высокой гибкостью по сырью и способен перерабатывать широкий спектр сырой нефти из собственных и торговых активов «Роснефти», включая самые тяжелые сорта. Конфигурация НПЗ является одной из наиболее технологически сложных в Азиатско-Тихоокеанском регионе и имеет значительные перспективы по расширению и развитию нефтехимического производства (благоприятные предпосылки для этого дает переработка именно тяжелой нефти).

Основными источниками синергии станут возможность переработки тяжелой нефти из Венесуэлы и кросс-поставки нефтепродуктов на рынки АТР. Это позволит значительно повысить экономическую эффективность деятельности НПЗ (Gross Refining Margin), которая с начала финансового года EOL (апрель 2016-го) превышает 10 долларов США за баррель переработки. Следует отметить, что венесуэльская нефть уже сейчас составляет более половины всех поставок на завод. И, как подчеркивают аналитики, «поставки собственной венесуэльской нефти в Индию позволят «Роснефти» обеспечить рынок сбыта, при этом не оказывая негативного влияния на позиции компании в Европе». «Доли в добычных проектах в Венесуэле и заключенные поставочные контракты с PDVSA позволят «Роснефти» получить значительную операционную синергию и усилить экономическую эффективность деятельности НПЗ», — говорится в пресс-релизе компании.

В периметр сделки также вошел глубоководный порт с пропускной способностью 58 млн тонн, который может принимать сверхкрупные танкеры класса VLCC вместимостью до 350 тысяч тонн, что снижает стоимость поставок из удаленных регионов. Кроме того, по условиям сделки новым акционерам достались нефтеналивные терминалы, цистерны для хранения углеводородов и собственная электростанция — многотопливная установка в 1,010 МВт, которая обеспечивает подачу электричества и пара к НПЗ.

По мнению экспертов, активы такого масштаба и качества редко доступны на рынке, что делает сделку уникальной. Причем новых владельцев привлекли не только сами активы, но и значительный потенциал их роста. Достаточно напомнить, что, согласно прогнозу Goldman Sachs, спрос на нефть в Индии будет ежегодно расти в среднем на 6% до 2020 года. Это самые быстрые темпы роста в мире.

Шаг в Азиатско-Тихоокеанский регион

Осенью директор Essar Group Прашант Руйя заявил в интервью агентству Bloomberg, что на НПЗ «Вадинар» кроме «Роснефти» претендовало пять крупных нефтегазовых компаний, но не уточнил, какие именно. По данным собственных источников Bloomberg, кроме Saudi Aramco активный интерес к заводу проявляла National Iranian Oil Co. Статью о соглашении с Essar Bloomberg озаглавил тогда «Мегасделка позволяет России отвоевать территорию на заднем дворе Ближнего Востока». «Это ответ на попытки Саудовской Аравии попасть на европейский рынок, на котором сегодня доминирует российская нефть», — резюмировал Абишек Кумар, аналитик Energy Global Gas Analytics. Эксперты подчеркивают, что в условиях насыщения мировых нефтяных рынков обостряется борьба стран — производителей сырья за доступ к зарубежным перерабатывающим мощностям.

Безусловно, сделка с индийской Essar позволит укрепить позиции трейдингового подразделения «Роснефти» на азиатском рынке. Весьма показательно, что Trafigura, которая является одним из ведущих мировых трейдеров, высоко оценивает вхождение в капитал EOL (первую попытку зафиксироваться в Индии пять лет тому назад сама эта компания провалила).

«НПЗ «Вадинар» позволяет эффективно перерабатывать тяжелую венесуэльскую нефть, получаемую «Роснефтью» по уже заключенным контрактам, — отмечает директор Института проблем глобализации Михаил Делягин, — и таким образом обеспечивает российской компании эффективный доступ как на высокорентабельные рынки Юго-Восточной Азии и Азиатско-Тихоокеанского региона, так и на стремительно растущий внутренний рынок Индии, уже сейчас являющийся четвертым в мире по импорту нефти. А отмена регулирования ценообразования на розничном рынке Индии дополнительно повышает его коммерческую привлекательность».

На данном этапе акционеры планируют реализовывать порядка 40% от общего объема произведенной заводом продукции на внешние рынки. В дальнейшем по мере роста спроса со стороны внутренних потребителей будет усилен фокус на локальном рынке. «Вадинар» — действующее предприятие, — заявляют в «Роснефти». — Завод уже сейчас осуществляет значительные поставки на индийский внутренний рынок. С учетом увеличения потребления энергоресурсов в Индии поставки на внутренний рынок страны будут только нарастать, поэтому НПЗ «Вадинар» не составит значимой конкуренции новым и перспективным проектам в Тяньцзине или Тубане, которые могут выйти на азиатский рынок в 2020-2022 годах«.

Комментируя закрытие сделки, главный исполнительный директор «Роснефти» Игорь Сечин заявил: «С сегодняшнего дня начинается новый этап в жизни EOL. Совместно с нашими партнерами мы намерены существенно повысить финансовые показатели предприятия и в среднесрочной перспективе одобрить стратегию по развитию активов. Закрытие сделки знаменательно и для «Роснефти» — компания вышла на высокоперспективный и быстрорастущий рынок Азиатско-Тихоокеанского региона. Приобретение доли в НПЗ «Вадинар» создает уникальные синергетические возможности с существующими активами «Роснефти» и будет способствовать росту эффективности поставок в другие страны».

«Любой поставщик должен искать новые рынки сбыта, — отмечает Крис Зилицки, номинированный «Роснефтью» член совета директоров Essar Oil. — Таким образом происходит развитие компании. Если мы посмотрим на Европу, то увидим сокращение использования сырой нефти, следовательно, нужно искать адекватный ответ на эти вызовы. А новые рынки можно найти в Китае и Индии, и мы должны выйти на эти рынки, за которыми будущее».

Три в одном: удачная комбинация

«Индийский рынок сейчас переживает очень позитивную динамику, — отмечал глава «Роснефти» в интервью Financial Times. — Это был сложный проект... Каждая хорошая сделка, каждый шедевр требуют определенных усилий. Этот проект — действительно драгоценный камень, жемчужина среди наших проектов».

После закрытия сделки у «Роснефти» появился большой потенциал для расширения своего присутствия на рынках других стран АТР, таких как Индонезия, Вьетнам, Филиппины и Австралия. По словам главы Trafigura Джереми Вейра, «Essar Oil теперь сможет воспользоваться преимуществами своих международных инвесторов для дальнейшего развития и увеличения стоимости данных активов мирового класса. Наша доля в Essar Oil позволит Trafigura усилить свое присутствие в Индии в то время, когда экономика страны развивается бурными темпами».

Новые акционеры, безусловно, привнесут свой опыт в работу EOL. «Это отличная комбинация, — поясняет глава департамента стратегического развития компании Кшиштоф Зилицки, — в которой участвует «Роснефть», обладающая большими запасами сырой нефти; Trafigura, способная обеспечить объемы торговли; и инвестиционная группа, которая занимается финансированием проектов и инвестициями. Мы объединяем эти три фактора: торговля, обеспеченность запасами нефти и иностранное инвестирование».

Да, НПЗ «Вадинар» сегодня концентрируется на тяжелых и сверхтяжелых сортах нефти. Однако нефтяной рацион будет зависеть от рыночных условий и обязательств в конкретный период времени. Национальные индийские компании в любом случае останутся важными контрагентами: Essar Oil будет полагаться на существующие отношения, чтобы обеспечить потребности Индии в энергоресурсах. Важной частью сырьевого рациона НПЗ может остаться иранская нефть, которая исторически поставлялась на «Вадинар».

Однако новые акционеры подчеркивают, что для поставок будут выбраны самые привлекательные с точки зрения экономики источники. Как отметили в «Роснефти», «учитывая размер российского портфеля наших активов, а также растущий международный портфель, для нас кажется логичным играть активную роль на сырьевых и продуктовых рынках, чтобы обеспечить чистую цену производителя для всех рыночных позиций компании».

Розничная экспансия

EOL обладает обширной розничной сетью из более чем 3,5 тысячи заправочных станций по всей Индии, которые работают под брендом Essar (причем год назад их было менее 2 тысяч). Наличие этого стабильного канала реализации дополнительно повышает операционные и финансовые показатели актива благодаря стабильно растущему внутреннему спросу на продукцию со значительной добавленной стоимостью и выбранной стратегии розничной экспансии. Предыдущие владельцы активно инвестировали в развитие и маркетинг заправок, и, как следствие, Essar считается на местном рынке признанной маркой. Неудивительно, что новые акционеры не собираются менять розничный бренд.

«Trafigura и «Роснефть» являются последними международными компаниями после Royal Dutch Shell и BP, которые вошли на индийский рынок розничной торговли топливом», — отмечают индийские СМИ. А рынок этот очень перспективный. Ведь отмена регулирования ценообразования открыла колоссальные перспективы роста розничных продаж. У EOL, надо отметить, уже намечены масштабные планы розничной экспансии. Компания стремится увеличить текущее количество АЗС с 3,5 до 5,5 тысячи в среднесрочной перспективе.

Планы акционеров

Существующие активы Essar Oil генерируют стабильный денежный поток, достаточный для выполнения всех обязательств и финансирования программы развития. Essar Oil Limited осуществляет постоянный мониторинг динамики рынка и бенчмаркинг конкурентов и учитывает полученную информацию при реализации своей стратегии. «Роснефть» совместно с прочими акционерами Essar Oil Limited рассмотрит все варианты дальнейших инвестиций и расширения мощностей НПЗ «Вадинар». В соответствии с достигнутыми договоренностями у компании не будет обязательств по реализации программы модернизации — в настоящий момент она зафиксирована как намерение сторон. Тем не менее международный консорциум инвесторов рассчитывает повысить эффективность операционной модели бизнеса. Нефтеперерабатывающий завод в Вадинаре был построен в 2008 году и недавно, в 2012 году, прошел дополнительную модернизацию. Очередной планово-предупредительный ремонт был проведен в 2015 году с межремонтным циклом три-четыре года.

У Essar Oil есть планы развития, которые рассмотрит новый совет директоров. Например, имеется ежегодная инвестиционная программа, которая включает текущие проекты, направленные на модернизацию производственных объектов. Варианты развития включают использование проектного финансирования для увеличения объемов переработки сырья, строительства установки для каталитического крекинга остаточного сырья и производства полипропилена. Кроме того, по словам акционеров, компания разработала высокорентабельный проект увеличения производительности НПЗ на 4 млн тонн в год. Этот проект может быть осуществлен посредством внешнего финансирования и с минимальным использованием оборотного капитала EOL.

«Как мы ожидаем, это не потребует дополнительных инвестиций со стороны акционеров, — отмечают в «Роснефти». — Осуществление проекта возможно в 2017-2022 годах. Что же касается долгосрочного плана, то он предусматривает удвоение производительности нефтеперерабатывающего завода и строительство нефтехимического завода. Однако мы сможем говорить об определенных планах только тогда, когда стратегия компании будет изучена и утверждена советом директоров».

Новые стандарты управления

Акционеры гарантируют, что в будущем EOL будет работать в соответствии с самыми высокими стандартами управления. Новый совет директоров, состоящий из представителей акционеров, а также независимых директоров, будет принимать ключевые стратегические и коммерческие решения. В совете будет 12 человек: из них четырех кандидатов выдвигает «Роснефть», двух — Trafigura, двух — UCP. Причем директора, назначенные «Роснефтью» и международным консорциумом, не смогут принимать решения без поддержки независимых директоров, что очень важно для следующего этапа развития актива.

Возглавит совет Тони Фаунтейн — уважаемый представитель отрасли: его опыт работы в нефтянке — более 30 лет. Большую часть времени он проработал в BP, выстраивал стратегию бизнеса этой компании в Индии, был топ-менеджером индийской Reliance Industries, а потому прекрасно знает особенности местного рынка.

«На мой взгляд, привлекательность сделки для инвесторов очевидна, — заявил Фаунтейн на пресс-конференции в Мумбаи. — Это — важная часть энергетической инфраструктуры Индии. Очень редко выпадает возможность покупки активов такого качества. Это очень привлекательно для инвесторов, которые сразу представляют себе не только текущее состояние активов, но и способы их развития». Акционеры подчеркивают, что всегда будут искать возможности укрепления совета директоров, а также команды менеджеров, которую сейчас возглавил Б. Ананд, бывший финансовый директор индийского подразделения Trafigura.

Такой сделкой можно гордиться

Привлечение международных инвесторов в Индии воспринимается крайне позитивно. «Я поздравляю «Роснефть», Trafigura и UCP с инвестициями в бизнес мирового класса, созданием которого мы гордимся, — заявил основатель Essar Шаши Руйа. — Для Essar закрытие этой знаменательной сделки открывает новую фазу роста по всему портфолио нашего бизнеса, что означает и значительные перспективы для стабильного развития Индии».

«После того как компания Essar успешно завершила сделку, «Роснефть» и консорциум, возглавляемый компанией Trafigura, станут активными партнерами в истории блистательного развития Индии и придадут новые силы индийскому нефтяному сектору на международном рынке», — отметил Амитабх Кант, исполнительный директор аналитического центра по вопросам государственной политики NITI Aayog.

По словам министра нефти и природного газа Дхармендра Прадхана, «по-настоящему индийский национальный актив привлек инвестиции предприятий мирового класса, что стало доказательством предпринимательского духа страны». «Я приветствую вхождение «Роснефти», Trafigura и UCP в историю успеха Индии», — добавил он.

Еще осенью прошлого года, когда было объявлено о заключении сделки, аналитики Morgan Stanley отмечали: «Мы считаем, что сделка оправдана высоким ростом спроса на топливо в Индии (по сравнению с усредненными общемировыми показателями), а также «протекцией» рынка благодаря ввозной пошлине и высокому уровню переработки НПЗ «Вадинар» (индекс Нельсона- 11,8), что позволяет получать высокую маржу переработки (выше 10 долларов за баррель с апреля 2016-го по настоящее время против 6,6 долларов за баррель в Сингапуре за аналогичный период). Мы также признаем как потенциальную выгоду от сделки возможность использования на НПЗ большого объема тяжелой и более дешевой венесуэльской нефти (часть планов «Роснефти»), планы Essar по расширению розничной сети и возможности по дальнейшему расширению мощностей (например, развитие нефтехимии)».

Позитивно оценивают сделку и аналитики UBS. «НПЗ Vadinar, — пишут они, — представляет собой крупномасштабный нефтеперерабатывающий завод высокой сложности (индекс Нельсона — 11,8), который должен увеличить объем переработки «Роснефти» примерно на 7%. Кроме того, сделка открывает для «Роснефти» быстрорастущий индийский рынок и позволит выстроить трейдинговый бизнес в регионе. В целом «Роснефть» в последние годы активно совершенствует управление своим портфелем активов. Мы оцениваем вклад в чистую прибыль «Роснефти» на уровне 500 млн долларов или порядка 6% от данного показателя с 2018 года. Мы полагаем, что дополнительный потенциал лежит в оптимизации поставок сырой нефти».

«Выход на розничный рынок Индии может оказаться своевременным, поскольку потребление нефтепродуктов возобновило рост после перерыва, связанного с денежной реформой, и происходит либерализация внутреннего рынка моторного топлива и сжиженных углеводородных газов», — считают аналитики «Уралсиба».

Интегральный подход

«Это часть огромной сделки по обмену активами с Индией, — отмечает директор «ИнфоТЭК-Терминал» Рустам Танкаев. — Индийские компании получили пакеты акций добывающих активов «Роснефти» в России, а в обмен «Роснефть» получила 49% в компании Essar Oil. Эта компания имеет очень серьезные активы. Во-первых, это, конечно же, нефтеперерабатывающий завод в городе Вадинар. Вадинар — портовый город, завод по мощности примерно в два раза больше, чем Московский нефтеперерабатывающий завод. Он обеспечен сбытовой сетью, огромной, и эта сеть очень быстро развивается. Кроме того, компания владеет нефтеналивным портом в Вадинаре, который связан с заводом, и это позволяет как получать нефть с моря, так и отправлять морем на внешний рынок нефтепродукты. По своим характеристикам порт примерно равен нашему Новороссийскому порту. Вся эта вот система активов позволяет «Роснефти» получить доступ к 20%, то есть пятой части нефтяного и наиболее перспективного в мире нефтепродуктового рынка Индии».

Стоит отметить, что в партнерстве с индийскими компаниями «Роснефть» придерживается интегрального подхода. Помимо масштабного проекта в нефтепереработке, который позволит ей закрепиться на южноазиатском рынке, «Роснефть» активно развивает сотрудничество с ведущими индийскими игроками в области апстрим, привлекая их к разработке перспективных гринфилдов.

«Роснефть» в сжатые сроки успешно завершила реализацию проекта по созданию уникального международного энергетического хаба на базе так называемого Ванкорского кластера. Доля индийских государственных компаний в нем составила 49,9%. «Роснефть» при этом сохранила мажоритарную долю в капитале, контроль над операционной деятельностью общества, а также 100-процентный контроль над общей инфраструктурой кластера. Достигнутая оценка Ванкорского проекта составляет 3,4 долларов в расчете на 1 баррель запасов углеводородов (по категории 2P методологии PRMS) и отражает высокий потенциал ресурсной базы проекта.

На базе ООО «Таас-Юрях Нефтегазодобыча» также был создан международный консорциум, в который помимо «Роснефти» (доля акций — 50,1%) вошли BP и государственные индийские нефтегазовые компании. И вот теперь вхождение индийских компаний в российские проекты гармонично дополнил прорыв в Индию, где «Роснефть» получила долю в НПЗ «Вадинар».

Окно в Азию

Безусловно, сделка по приобретению Essar Oil важна и с геополитической точки зрения. Акционеры получат контроль над глубоководным портом в Индийском океане недалеко от Персидского залива.

.jpg)

«Стратегическое сотрудничество России с Индией, налаженное титаническими усилиями Советского Союза, — пишет Михаил Делягин в «Московском комсомольце», — было разрушено в 1993 году. Тогда под давлением США руководство России отказалось от поставки Индии криогенных ракетных двигателей, которые якобы имели оборонное значение, — только для того, чтобы аналогичные двигатели немедленно поставила Индии американская корпорация. После этого партнерство было с большим трудом восстановлено, но преимущественно лишь в военной сфере. И эта однобокость устранена лишь сейчас — после завершения сделки «Роснефти».

По мнению эксперта, перед нашими странами открываются новые стратегические перспективы. «Благодаря комплексному характеру сделки, — отмечает Михаил Делягин, — Индия получает гарантированный доступ к источникам сырья и надежное удовлетворение своих растущих потребностей, а Россия — окно в наиболее быстроразвивающиеся регионы ближайших десятилетий. И если Петр I «прорубил окно в Европу», то сейчас Россия своевременно восстановила дорогу в Юго-Восточную Азию — регион, по своей значимости для мирового развития вполне соответствующий значимости Европы для XVIII и XIX веков». В любом перспективном деле самое важное — это первый шаг. «Завоеванный плацдарм можно и должно расширять представителям других отраслей, но главный шаг сделан: Россия вернулась в регион, на глазах становящийся сердцем мирового развития, — и вернулась вовремя», — резюмирует автор.

Сегодня самое время для долгосрочных инвестиций в Индию. Индийская экономика выросла за 2013-2016 годы почти на 30% и сейчас растет более чем на 7% в год: это максимальный уровень среди всех крупных стран. Спрос на нефть уже растет примерно на 10% в год, а в ближайшие 10-15 лет ожидается качественный переход в уровне благосостояния индийцев, благодаря чему автопарк страны вырастет более чем вчетверо: с нынешних 43 млн единиц до 187 млн в 2030 году. Ожидается, что автомобильный парк Индии достигнет 10% от общемирового, а спрос на нефть превысит 10% мирового уровня. По прогнозу Международного энергетического агентства, в 2040 году потребление нефтепродуктов только автомобильным хозяйством Индии вырастет более чем в 4 раза. И выход России на индийский рынок, безусловно, является дальновидным решением.